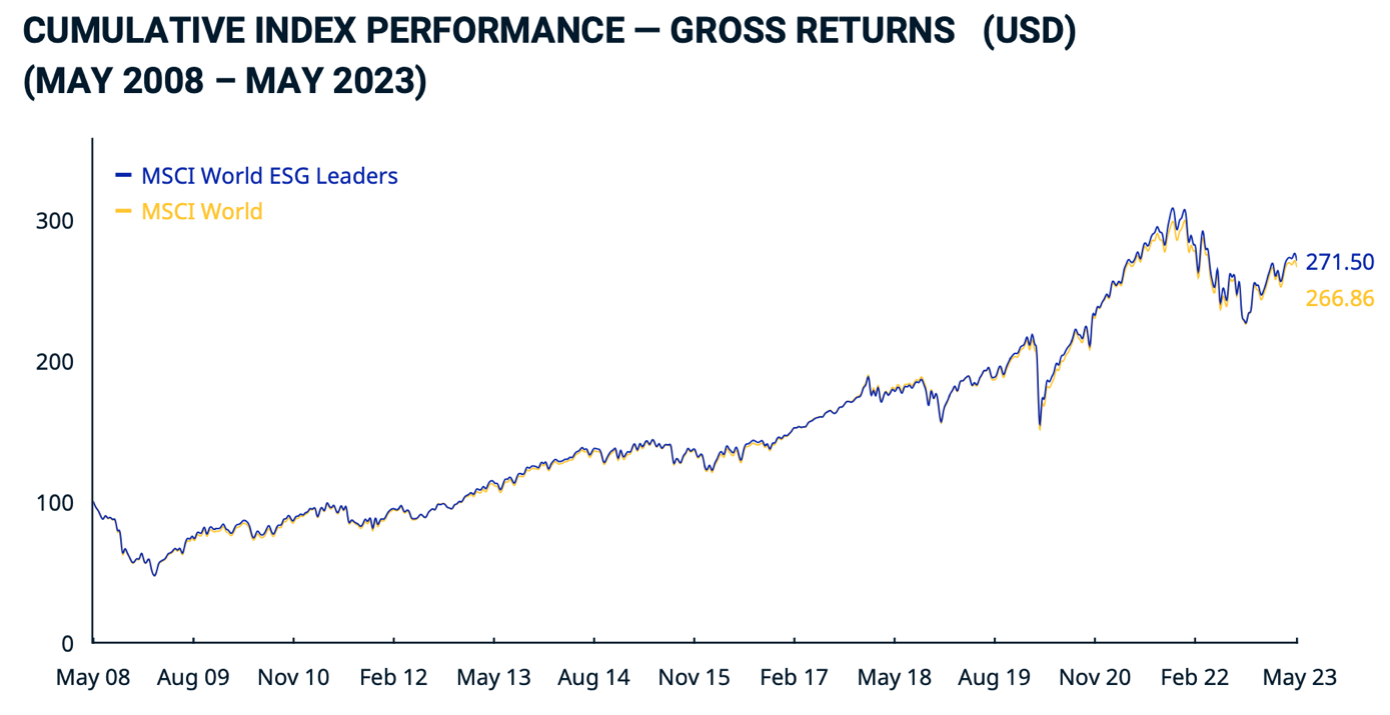

El impacto de las sanciones a Rusia, el desequilibrio entre la oferta y la demanda, la incertidumbre sobre la oferta combinada con el aumento de la inflación y los elevados precios de la energía, que han provocado un replanteamiento radical no solo de la política energética, sino también de las cuestiones de seguridad y los métodos de inversión en todo el mundo, parecen haber ejercido una presión solo temporal sobre los rendimientos de las inversiones en ESG en 2022. En el último año, el índice MSCI World ESG Leaders, compuesto por compañías de gran y mediana capitalización de 23 países con mercados desarrollados, ha ofrecido una rentabilidad bruta del 2,95 %, mientras que el MSCI World tradicional ha sumado un 2,61 %, según datos de msci.com (datos actualizados a 31 de mayo de 2023). Incluso en una comparación de cinco años, podemos ver que la versión ESG del índice, que está diseñada para representar el rendimiento de las empresas que se seleccionan del índice MSCI World matriz basándose en criterios medioambientales, sociales y de gobernanza (ESG), tiene una ligera ventaja. Alcanzó un rendimiento del 8,93 %, mientras que el índice MSCI World tradicional logró un 8,34 %.* Estos datos son sin duda clave a la hora de decidir la composición futura del porfolio de cualquier inversor.

Desarrollo del valor del índice MSCI World ESG Leaders en comparación del índice tradicional MSCI World desde mayo 2008 hasta mayo 2023 (Fuente: msci.com)*

ESG como inversión de futuro

Nada menos que el 60 % de los inversores afirman que ESG ya ha proporcionado rendimientos mayores en sus inversiones en comparación con sus equivalentes no ESG, lo que puede impulsar aún más el interés por este tipo de inversión en los próximos años.* El informe de PwC sobre la revolución en el sector de gestión de activos y patrimonio de 2022 (PwC’s Asset and Wealth Management Revolution 2022 report) estima que las inversiones institucionales centradas en ESG experimentarán un aumento del 84 % hasta alcanzar los 33,9 billones de dólares en 2026, lo que representa el 21,5 % de los activos gestionados. Otro factor favorable a la expansión de las inversiones ESG es que, según el informe mencionado, 8 de cada 10 inversores estadounidenses tienen previsto aumentar sus participaciones en productos ESG en los próximos dos años.[1]

Expansión de la oferta

Incluso teniendo en cuenta estas estimaciones, se espera que el mercado pueda abrirse significativamente en los próximos años, ampliando la oferta de productos ESG. Los gestores de activos a nivel mundial aumentarán sus activos bajo gestión (AuM) relacionados con ESG a 33,9 billones de dólares en 2026 desde los 18,4 billones iniciales en 2021. Con una tasa de crecimiento anual compuesta proyectada del 12,9 %, los activos ESG están en camino de representar el 21,5 % del AuM mundial total en menos de 5 años.[2].

Europa frente al mundo

En cuanto a la cuota porcentual en Europa, a finales de 2021, el 27 % de los fondos se habrán reorientado hacia la integración de factores ESG. El AuM centrado en ESG en EE.UU. se situó en 4,5 billones de dólares en 2021, y se prevé que crezca hasta los 10,5 billones de dólares en 2026. En Europa, podría incluso alcanzar los 19,6 billones de dólares en el mismo periodo.[3] Por supuesto, también hay un aumento del interés fuera de la UE y EE.UU., aunque las demás regiones van muy a la zaga de estas dos. Sin embargo, los inversores también están aumentando sus inversiones ESG en Asia, Oriente Medio, el Pacífico, África y América Latina, donde, en comparación, las inversiones ESG en AuM se sitúan actualmente en torno a los 25 millardos de dólares.

El nivel de expectativas aumenta sin cesar

Sigue existiendo confusión en el mercado sobre lo que los inversores y los reguladores consideran ecológico y socialmente integrador. Por otro lado, ambas partes interesadas se centran cada vez más en apoyar a las empresas que experimentan transformaciones ecológicas. Cada vez se percibe más que las entidades financieras con una oferta sólida en materia de ESG tienen una ventaja competitiva frente a aquellas cuya oferta va a la zaga en este ámbito, y se les encomienda la tarea de desarrollar porfolios que puedan soportar la volatilidad del mercado, responder a un conjunto cada vez mayor de requisitos normativos e identificar oportunidades de crecimiento sostenible que ofrezcan resultados a largo plazo.

Al mismo tiempo, las expectativas aumentan a medida que este segmento avanza y mejora. En la UE, por ejemplo, ya no basta con revelar y explicar los principales efectos adversos relacionados con factores ESG como las emisiones de gases de efecto invernadero, la huella de carbono, las medidas anticorrupción o la esclavitud moderna para cumplir la normativa. Más recientemente, se espera que las empresas mitiguen estos impactos y empiecen a abordar las causas profundas de estos problemas.

Olívia Lacenová, analista principal de Wonderinterest Trading Ltd.

* El rendimiento pasado no es garantía de resultados futuros

[1,2,3] Las declaraciones prospectivas están basadas en las suposiciones y las expectaciones actuales que pueden ser inexactas o relacionadas con el ámbito económico actual que puede cambiar. Estas declaraciones no son garantía de rendimiento futuro. Están sujetas a riesgos y varias incertidumbres que no son predecibles. Los resultados pueden diferir considerablemente de lo declarado o implicado en cualquiera declaración prospectiva.